【回顧展望-國金】疫苗助經濟復甦 美股明年續好 英股估值吸引

2020年即將踏入尾聲,金融市場在新冠肺炎疫情下經歷震盪的一年,不過隨著疫苗研發出現突破,部分華爾街分析師已經為2021年的市況作出樂觀預測。新冠肺炎疫苗極可能在明年獲廣泛接種,各地經濟亦將跟隨民眾的信心回升踏上復甦,不過今年各國央行將利率降至低位,各地政府亦實施龐大的財政政策,上述政策的持續性、各地巨額的負債將成為明年的最大挑戰。此外,疫情會否因為病毒變種等原因再次在全球廣泛傳播,亦將是另一重大不明朗因素,而最新市場分析預期美股將跟隨經濟復甦再走高。

(Shutterstock圖片)

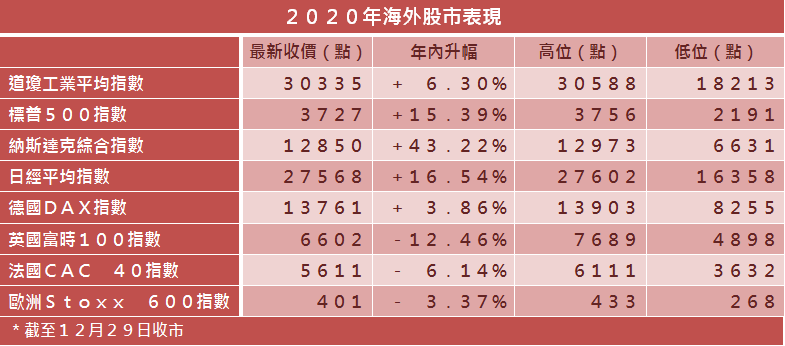

2020年首個交易日,美股高開高走,市場預計美股將延續「大牛市」,道指更於2月中高見29568點。及後新冠肺炎在全球出現,美股於該月底展開急挫走勢,雖然在3月初曾輕微回升,但月內美股觸發三次熔斷,當中道指於3月16日急瀉近13%或約3000點,創三年以來新低,以點數計創歷來最大單日跌幅;而當日納指亦大跌12.3%,標指同樣挫近12%。

美國三大股指年內反覆破頂

美股於3月底觸及年內最低位,道指、標指及納指分別低見18213點、2191點及6631點,美國宣布實施量化寬鬆,股市在資金充裕下喘定,加上美國國會通過兩萬億美元經濟刺激方案,美股於第二及第三季展開反彈,當中標指及納指明顯跑贏道指,市場追棒不受禁足令等疫情限制措施影響的科技股,亦令視像會議軟件商Zoom一舉成名。在資金瘋狂吸納科技股之際,納指成為美股首個突破年初高位的指數,並於6月初突破萬點關,而標指則於8月中突破年初高位,並於9月初高見3588點。

美股在9月踏入轉捩點,市場焦點開始由疫情轉至美國總統大選,拜登當選民主黨總統候選人一刻開始,民調基本上出現「一面倒」支持他,分析普遍認為民眾不滿特朗普處理疫情、非裔男子弗洛伊德遭四名白人警察膝壓頸部致死引發全國性示威浪潮的手法。美股該月表現反覆,拜登倡議的政策被認為不利企業,共和民主兩黨亦因為大選,拖延達成新一輪經濟刺激方案。美股9月回吐,並於10月先反彈後再跌。

直到11月初美國大選前美股開始重拾升勢,因為美企第三季業績勝預期,加上大選結果拜登的得票遠高於總統特朗普勝出,同時國會參眾議院的形勢未變,市場解讀為有利選結果,帶動美股三大指數再次衝高。與此同時,輝瑞與BioNTech、Moderna、阿斯利康及牛津大學的新冠肺炎疫苗後期測試數據向好,資金在年結前夕由增長股輪動至價值股,道指終於在11月突破年初高位,並創歷來首次突破三萬點大關,而標指及納指在資金輪動下亦再創新高。美股踏入12月明顯出現整固,三大指數月內曾屢試高位,但力度明顯有所減弱,因為即使疫苗獲得批准,並在歐美開始接種,疫情亦未見有回落跡象,市場採取觀望態度,不過三大指數的年內最高高位亦在月內觸及,亦創出歷史新高,道指最高見30588點,標指高見2756點,納指高見12973點。

美股今年以來(截至12月29日.下同)表現向好,當中納指表現更為標青,大幅累升43.22%,而標指則漲15.39%,道指僅升6.3%。

疫苗成美股明年走勢關鍵

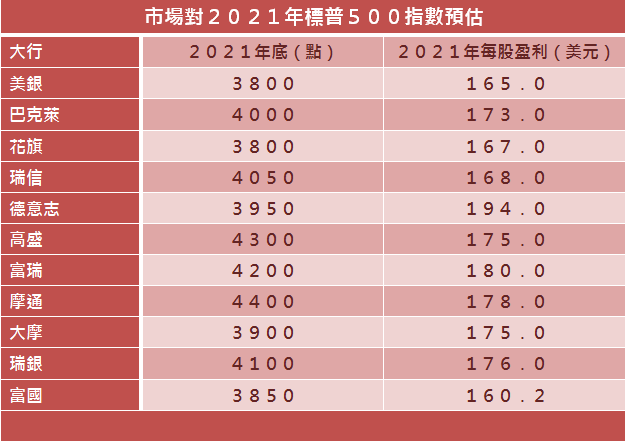

市場普遍分析認為,2021年各地經濟將隨疫苗接種大幅復甦,當中高盛策略師Ben Snider和David Kostin本月初發表報告指,輝瑞的新冠肺炎疫苗有效性數據正面,明年社會料可逐步恢復正常,故將2021年及2022年標指目標位上調至4300點及4600點,標指每股盈利預測分別上調至175美元及195美元,並特別指出美國政策的不確定性將持續到2021年1月佐治亞州參議院席位重選。

高盛又認為,美股標指利潤率年內已觸底,而明年受經濟復甦、低勞動力成本在內的支出減少推動,標指利潤率將會大幅反彈,並預計淨利潤率將由今年9%提高到11%。不過,高盛指出美國由於失業率居高不下,未來幾年工資成本將成為一個障礙,而且明年存在聯邦最低工資標準上升的可能性,因為自2009年以來最低工資一直維持在每小時7.25美元不變。

摩根士丹利首席環球資產策略師Andrew Sheets亦在《2021年全球投資展望》報告中持比較樂觀的態度,並預期明年經濟將延續今年5月開始的復甦,各種資產價格亦將繼續上漲,主要股市收益將增長25%至30%。大摩首席美股策略師Mike Wilson更預測2021年底標指目標為3900點,因為預期隨著額外的財政刺激措施出台,收益增長可能會出現爆炸性增長。

不過,2020年年底英國出現兩種新冠肺炎變種病毒株,而據初步研究分析指變種病毒株的傳染力明顯遠高於初期的病毒,加上輝瑞疫苗在各國出現個別嚴重過敏反應等副作用個案,都可能為明年大市帶來不確定性。

另外,今年中美關係在疫情下變得更為緊張,不過在總統特朗普失落連任,轉由拜登上台後,華爾街普遍都視為利好因素,或者視為消除不確定性,當中摩根大通首席策略師Dubravko Lakos Bujas認為,中美貿易戰趨緩以及美國大選結束反映市場風險正在消退,加上經濟將隨著疫苗而恢復,將吸引資金投入股市。該摩通策略師亦大膽預計2021年將出現近1萬億美元的入市需求,當中5500億美元來自系統性與對沖基金,而且預計企業將進行股份回購,故標指2021年底目標為4600點,市場恐慌指標,亦即標普500波動率指數(VIX)亦預料降至17,而摩通團隊整體標指目標為4400點。

英國達成脫歐貿易協議經濟明朗化

英國在今年聖誕節前夕,在年底限期前與歐盟達成「脫歐」貿易協議,摩根資產管理歐中非首席市場策略師Karen Ward發表報告直言,「脫歐」協議肯定對英國有所幫助,特別是專注於本地業務的公司,不過對英國富時指數能夠提供更大支持的因素始終是疫苗以及經濟復甦。野村國際外匯策略師Jordan Rochester亦指,市場將尋找最能受惠疫苗接種的國家作投資,同時經濟受疫情衝擊最大的國家將在復甦佔據重要位置,而英國在上述方面都有優勢。

另外,巴克萊美洲外匯即期交易負責人Michael Krupkin從估值的角度看好英國投資前景,因為目前英國資產被嚴重低估,故預計英鎊會因積極的貿易協議而升值,同時如果英國「脫歐」塵埃落定,英國資產或將出現再平衡(rebalancing)。不過,巴克萊指出尚待解決的服務業問題對長遠前景而言非常重要,而預計針對服務業的貿易協議於2022年才出現最終結果。花旗集團上月亦提出類似觀點,並從估值角度建議購買入英股,而非較為昂貴的美股。花旗預期市場拋售美國國債,將推動資金從增長股至價值股的進一步輪換,而隨著市場看到明年經濟復甦,美國國債孳息率將上升,而如果美國名義孳息率升至1.25%,預期英股表現將再超過美股15%。

高盛經濟學家Sven Jari Stehn本月初亦發布報告指,2021年英國經濟有可能出現迅猛反彈,並遠超大部分人預期,因為受疫情嚴重衝擊的消費行業保持韌性,加上大量疫苗儲備和快速接種計劃釋放經濟增長動能,英國非常有條件從疫苗受惠。高盛具體預計2021年英國國內生產總值將增長7%,比市場普遍預期高出近兩個百分點,並預計英鎊和英股將會反彈,富時指數將於明年漲約13%至7200點,不過上述樂觀預測的前提條件是貨幣和財政政策提供極大的支持。

不過,部分分析如德國商業銀行駐倫敦經濟學家Peter Dixon就認為,英國的疫情及「脫歐」損害已經造成,經濟增長會比歐洲其他國家回升得更慢。

(Shutterstock圖片)

渣打列舉明年超級「黑天鵝」

雖然今年各國經濟在疫情下能夠快速輕微復甦,不過2021年亦非完全毫無風險可言。渣打銀行全球研究主管Eric Robertsen本月中就發表年度金融市場意外報告,列舉2021年八大潛在超級「黑天鵝」,當中近半數與股市有關。首先,如果美國民主黨在補選取得佐治亞州的議席,民主黨將從而獲得參議院的控制權,該黨啟動加稅、技術行業監管改革立法議程的可能性大幅增加,科技股將大幅下挫拖累大市,國債發行隱憂亦將推動國債孳息率大幅飆升。另外,石油輸出國組織(OPEC)及盟國之間的風險仍然存在,如果成員國為求填補財政漏洞,丟棄產量配額,令組織合作崩潰,油價將重新跌至每桶20美元水平,能源股將大幅下挫拖累大市。

在政治風險方面,美國下屆財長耶倫很可能選擇放棄「強美元」政策,轉為推行「弱美元」政策放鬆金融環境,然而若民主黨未能獲得參議院的控制權,國會兩黨很大機會不能在財政刺激方案上再達成協議。另外,今年美國總統大選已經令美國國內出現社會撕裂,渣打預計如果拜登不能彌合兩黨分歧,只會面臨愈來愈大的抗議和社會動盪壓力,加上拜登年事已高,他有可能會選擇辭去總統一職,並由副總統賀錦麗接位,而美股極可能會大幅回調,信貸息差擴大,美元加速下跌。

撰文:經濟通通訊社記者盧逸文

etnet App

精明外匯買賣三招「睇圖-比較匯率預設提示」

立即下載

etnet財經.生活App

iOS/Android: https://bit.ly/2UNb3QN

Huawei: https://bit.ly/33So8LS

強化版MQ

iOS/Android: https://bit.ly/3ljjA98

Huawei: https://bit.ly/3hVRU7w