世茂服務抽水目的惹質疑 股價插逾一成穿配售價

內房世茂集團(00813)旗下物管公司世茂服務(00873)突在股價低殘時配股集資約17億元,並同時發行總額多達31.1億元的可換股債券,共籌逾48億元。世茂服務股價自6月已下跌近四成,而是次配售價較昨日收市價16.82元折讓近一成,亦低於去年10月30日上市價16.6元,市場質疑其目的為紓緩母公司還債壓力,今日(20日)股價跌逾一成,跌穿配售價及上市價。

(世茂服務網頁截圖)

另發可換股債共籌逾48億元 稱用於併購業務擴展

世茂服務公布以先舊後新方式配售1.15億股,佔擴大股本4.34%,每股作價15.18元,比上日收市價折讓9.75%,集資淨額17.349億元,用於潛在併購、業務擴展、一般營運資金及一般企業用途。摩根士丹利為獨家簿記行。交易完成後,控股股東許榮茂持股由67.69%攤薄至60.39%。

另世茂服務昨日(19日)與牽頭經辦人摩根士丹利協議,發行本金總額為31.1億元的債券,按初始轉換價每股18.22元計算,可轉換成約1.71億股,佔擴大股本約6.73%。換股價比上日收市價溢價8.3%。債券年息2.25%,於2022年10月31日到期。債券發行所得款項淨額同樣用於潛在併購、業務擴張、一般營運資金及一般公司用途。

手頭現金充裕未見重大收購 疑間接助母公司融資

市場對這次世茂服務配股看法分歧,有分析認為,世茂服務近一年前上市集資近51.26億元(人民幣 ‧ 下同),截至2021年中期集團尚未動用的金額多達40.71億元,而手頭現金及現金等價物更多達56.22億元,上市後亦未曾進行重大收購,卻要在股價低殘時配股抽水,認為是內房銷售急速放緩,且債務集中到期,故藉股權融資增加大量現金,在併表後改善母公司世茂集團財務狀况。

雖然世茂集團未有觸及「三條紅線」,但過去兩年收購多個項目需要還債,惟融資渠道受限;而世茂服務上市不足一年,股價低殘,實非配股及發債良機,不排除是有意間接幫母公司融資。不過亦有分析認為,世茂服務集資是好事,因為目前地產市道較差下,有很多開發商願意出讓其物管業務,世茂服務可藉機併購。

看好物管股前景 惟大摩下調世茂服務評級

一般來說,投資者對配股的印象不佳,有配股消息股價絕大部分會即時下挫,而配發新股,每股盈利及每股派息都會被攤薄,如果加上股價下跌,小股東會非常吃虧,惟如果集資真的用來擴充公司業務,假設公司前景樂觀,這也不是壞事,而物管股前景亦一向備受市場看好。早前中信証券就認為內房調控政策從未限制物管企業發展,不認為行業面臨任何形式「嚴控」壓力,又指物管企業人力成本不可能大幅上升,估計整改僅影響物管公司1至3%收入,又建議可關注大型物管併購機會。大摩亦對物管股中長線前景感樂觀,預計行業於2020至23年盈利複合年均增長率可達44%,盈利可見度高,更看好有母公司支持的物管股,不過不包括世茂服務,並下調其評級,由增持降至與市場同步。

世茂服務受配股消息影響,現(11:35am)急跌11.77%報14.84元,跌穿配股價15.18元,成交21.5億元。值得一提,中教(00839)亦公布配股集資11.7億元,用作現代職業教育領域的潛在併購項目,配售價為每股15.1元,較上日收市價折讓9.36%,惟現只跌5.28%報15.78元,穩守配股價。

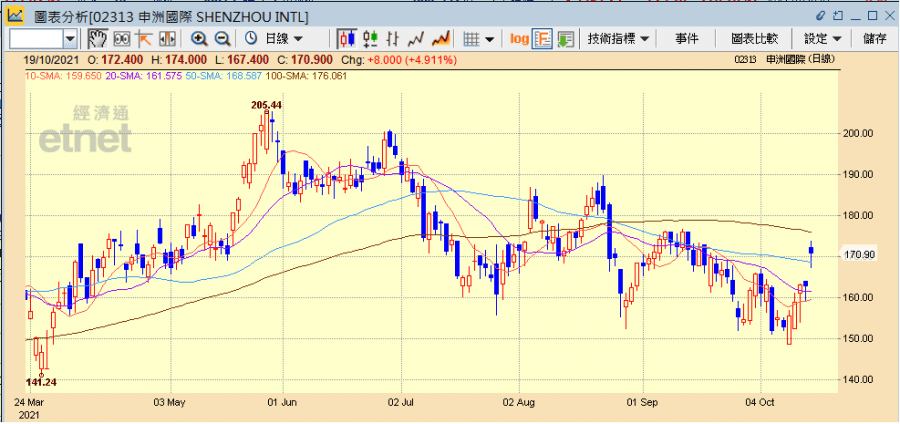

(經濟通HV2系統截圖)

撰文:市場組、採訪組 整理:李崇偉

重溫《開市Good Morning》熊麗萍詳盡分析,請按此

其他世茂服務相關新聞:

《異動股》中教開跌逾8%,折讓逾9%配股籌11﹒7億元作併購