【長和預測】長和明放榜料多賺1% 電訊成亮點惟能源零售業受壓

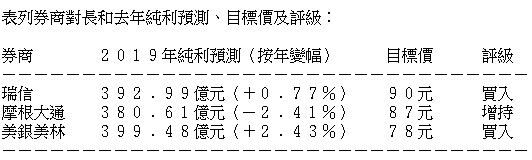

長和(00001)將於周四(19日)公布去年業績,英國脫歐引發外匯風險未除,加上中美貿易戰及本港社會運動多重夾擊下,大行對長和去年盈利預期更趨保守,紛紛下調其目標價,其中瑞信更大劈目標價逾30%,直指新型冠狀病毒及油價「崩潰」令宏觀經濟下行,集團前景將受壓。

加上中美貿易戰及本港社會運動多重夾擊下,大行對長和(00001)去年盈利預期更趨保守,紛紛下調其目標價(資料圖片)

長和作為巨型綜合性跨國企業集團,業務可謂「八足咁多爪」,涉及港口、零售、基建、能源及電訊等。市場預料長和去年電訊業務將成為亮點,然而能源、零售及港口業務存在挑戰。據彭博綜合多間券商預測,長和去年純利介乎378.43億元至432.9億元,較2018年同期的390億元,按年倒退2.97%至增加11%,預測中位數為393.24億元,按年微升0.87%。

瑞信降去年及今年盈測6至13% 電訊業務料成業績主要增長動力

瑞信預期,長和去年下半年收入將按年倒退5%至2180億元;經常性盈利則料升1%至210億元,但疫情及油價波動將會衝擊集團今年各項業務前景,因此下調長和去年及今年盈利預測6至13%,雖然維持「優於大市」評級,但就大削目標價31.3%,由131元降至90元。

瑞信指,受惠收購WindTre後,3歐洲仍是長和去年業績的主要增長動力;零售業務方面,料同店銷售增長仍健康,惟入帳收入料受到中國及歐洲匯率的不利因素影響。至於港口及基建業務料有仍穩定表現,而赫斯基將有60億元撥備虧損,但料會被出售和黃醫藥所抵銷。

該行坦言,新型冠狀病毒疫情將衝擊中國首季零售表現,料弱勢將持續至第二季。而隨著疫情在全球蔓延,首季底歐洲零售業務料會受壓,甚至進一步波及港口業務。此外,油價大跌亦有可能令赫斯基虧損擴大,相信只有3歐洲及基建業務相對較不受影響,支撐長和今年盈利表現。

摩通:匯率因素料拖累長和去年純利跌2% 零售業務下半年料復甦

摩根大通預料,長和去年純利按年下跌2%至380億元,主要由於去年下半年的匯率較上半年下跌3%、香港零售業務經營環境艱難,以及基建業務和赫斯基能源盈利下跌所拖累,但料部分可被電訊業務的正面貢獻所抵銷;並預期集團去年全年派息會維持3.17元。

摩通又指出,貿易戰、英國脫歐懸而未決及香港社會事件,均令長和去年港口及零售的經營構成低基數,儘管目前香港及中國零售業務備受疫情影響,但相信今年下半年業務將會復甦。該行下調長和去年及今年盈利預測各16%及18%,以反映上述因素影響;同時下調其資產淨值預測19%至124元,降目標價28.63%,由121.9元削至87元,但考慮到長和業務多元化,可緩衝更多下行風險,因此仍維持其「增持」投資評級。

美銀美林:派息料持平 料零售及港口業務貢獻將大減

美銀美林則估計,長和去年核心盈利料按年升2%至399億元,每股派息料持平。但下調今、明兩年每股盈利預測分別15%及8%,以反映能源業務由盈轉虧的趨勢,以及由於疫情爆發,今年零售及港口業務收入貢獻料會大減。其中受累於關店及零售額大跌,長和今年零售業務EBIT料按年跌28%;港口業務EBIT料跌15%。不過,疫情對電訊業影響較中性,因為在家辦公料會增加數據用量,將可抵銷商業活動減少的影響。

該行續指,長和基平面未有因全球股災而受影響,但其估值已跌至歷史跌低;考慮到長和財務狀況仍強勁及業務多元化,重申其「買入」評級,但削減目標價18%至78元。

撰文:黃和美